Jeszcze w 2013r. można było starać się o kredyt hipoteczny bez wkładu własnego co spowodowało, że Komisja Nadzoru Finansowego zaobserwowała bardzo niebezpieczny trend, który prowadził do zaciągania kredytów przez klientów, których sytuacja majątkowa niekoniecznie na to pozwalała. W efekcie czego rozpoczęto intensywne prace nad wprowadzeniem pewnych uregulowań, tak aby banki przy udzielaniu kredytów hipotecznych wymagały jednak wniesienia wkładu własnego.

W czerwcu 2013r. Komisja Nadzoru Finansowego opracowała nowy kształt „Rekomendacji S” dla banków, który zawiera aż 26 zaleceń.

Do tych najważniejszych należą:

- Kredyt hipoteczny może być udzielny tylko w tej walucie w której klient uzyskuje dochód,

- Szacowanie zdolności kredytowej klienta musi uwzględniać relację pomiędzy okresem spłaty kredytu a przekroczeniem wieku emerytalnego,

- Ograniczono okres spłaty kredytu hipotecznego do 35 lat,

- Wprowadzono też wymóg składania przez klientów oświadczeń, że środki własne będące wkładem własnym nie pochodzą z kredytu,

- W rekomendacji nr 15 określono maksymalny poziom kredytu w stosunku do wartości kredytowanej nieruchomości. To ograniczenie dotyczy wskaźnika LtV ( z ang. Loan to Value ), który nie powinien przekroczyć poziomu 80%, bądź 90% jeżeli nadwyżka ponad 80% zostanie dodatkowo zabezpieczona np. ubezpieczeniem niskiego wkładu.

W rekomendacji S nr 15 dotyczącej wskaźnika LtV, Komisja Nadzoru Finansowego wprowadziła okres przejściowy na lata 2013 – 2016 w którym:

- do 31.12.2014 – wysokość wskaźnika LtV nie mogła przekroczyć 95% wartości nieruchomości, tj. wymagany wkład własny wynosił 5%,

- od 01.01.2015 do 31.12.2015 – wysokość wskaźnika LtV nie mogła przekroczyć 90% wartości nieruchomości, tj. wymagany wkład własny wynosił 10%,

- od 01.01.2016 do 31.12.2016 – wysokość wskaźnika LtV nie mogła przekroczyć 85% wartości nieruchomości, tj. wymagany wkład własny wynosił 15%

- lub 10% wkład własny, jeżeli nadwyżka ponad 85% będzie odpowiednio ubezpieczona lub kredytobiorca przedstawi odpowiednie zabezpieczenie w postaci blokady środków na rachunku bankowym lub poprzez zastaw na denominowanych w złotych dłużnych papierach wartościowych Skarby Państwa lub NBP,

- od 01.01.2017 – klienci będą mieli obowiązek wnieść co najmniej 20% wkład własny z zastrzeżeniem dodatkowych zapisów jakie obowiązywały w 2016r. dotyczących dodatkowego zabezpieczenia, które dopuszczają możliwość udzielania kredytów z 10% wkładem własnym.

Rekomendacja S dopuszcza mniejszy wkład własny, z tym że musi on być dodatkowo zabezpieczony. Zgodnie z tymi wytycznymi, banki mogą udzielić kredyt do 90% wartości nieruchomości, ale będą wymagać zabezpieczenia w postaci np. ubezpieczenia. Należy jednak pamiętać, że ustalanie wysokości wkładu własnego to indywidualna decyzja każdego banku.

Pełny tekst Rekomendacji S znajdą Państwo tutaj: Rekomendacja S

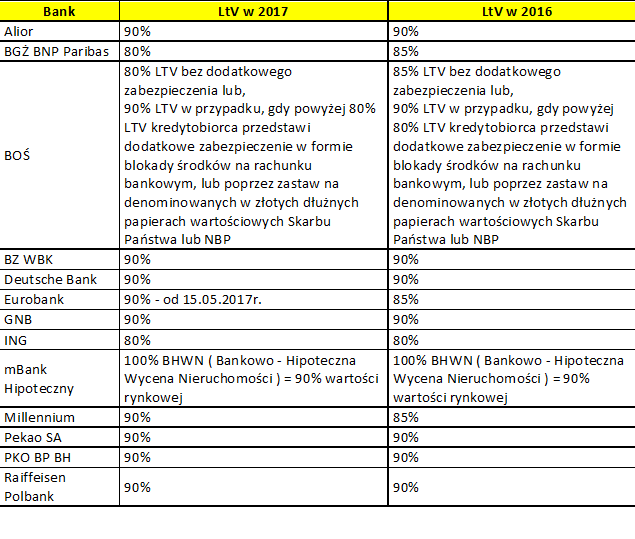

Poniżej prezentuję zestawienie poziomu LtV jaki banki stosowały w 2016r. i jaki będą stosowały w 2017r.

Przy okazji poruszę kwestię tego co może być wkładem własnym:

Nie muszą to być wyłącznie pieniądze zgromadzone na rachunku bankowym. Klient, który chce zaciągnąć kredyt hipoteczny, jako wkład własny może również wskazać:

- wartość rynkową działki, na której będzie budowała dom, jeśli jest już jej właścicielem lub użytkownikiem wieczystym. Wartość ta może być ustalona według kosztu nabycia lub operatu szacunkowego zweryfikowanego przez bank,

- poniesione koszty opracowania projektu budowlanego domu i przyłączy, przygotowania terenu pod budowę oraz wartość wykonanych prac i zakupionych materiałów budowlanych, jeżeli budowa została już rozpoczęta. Wydatki te muszą mieć potwierdzenie w zapłaconych rachunkach/fakturach lub zostać zweryfikowane przez rzeczoznawcę majątkowego (w razie braku dokumentów zapłaty),

- koszt zakupu budynku w stanie surowym lub budynku do remontu,

- wpłaty na poczet kosztu nabycia nieruchomości dokonane na rzecz dewelopera, spółdzielni mieszkaniowej albo innego zbywcy,

- środki pochodzące z likwidacji książeczki mieszkaniowej,

- dofinansowanie w ramach rządowego programu Mieszkanie dla Młodych,

- przewidywane nadwyżki finansowe wynikające ze stałych dochodów kredytobiorcy, którymi będą pokrywane bieżące koszty budowy ( ta forma potwierdzenia wkładu własnego jest bardzo rzadko akceptowana przez banki ),

- wartość nieruchomości deklarowanych do sprzedaży przed zakończeniem budowy ( np. aktualnie posiadane mieszkanie ),

- inną nieruchomość zaoferowaną jako dodatkowe zabezpieczenie ( trzeba być jej właścicielem ) – na ten moment tylko kilka banków akceptuje to rozwiązanie i to pod pewnymi warunkami.